期货对冲原因及解释大全最新(期货对冲全过程详细讲解)

期货对冲是一种金融工具,常用于减少投资风险。本文将详细介绍期货对冲的原因及解释,并提供最新的期货对冲全过程的详细讲解。期货对冲的四个小标题包括:期货对冲的定义与原因、期货对冲的基本原理、期货对冲的步骤与策略、以及期货对冲的风险管理。以下是详细内容:

期货对冲的定义与原因

期货对冲是一种金融技术手段,旨在通过同时建立相反的头寸,减少投资者在市场波动中的损失风险。期货市场的波动性较高,投资者可能面临价格下跌或上涨的风险。期货对冲可以降低这种风险,使投资者能够更好地保护投资。

期货对冲的基本原理

期货对冲的基本原理就是同时建立相反的头寸。例如,如果投资者拥有一个看涨期货合约,他们可以同时建立一个看跌期货合约来对冲风险。当市场价格下跌时,看涨合约的价值下降,但看跌合约的价值上涨,从而实现对冲目的。

期货对冲的步骤与策略

1. 识别风险:投资者需要识别他们面临的风险。这可能涉及市场价格波动、利率变化、货币风险等。只有明确了风险,才能有针对性地进行对冲操作。

2. 选择合适的期货合约:根据投资者的风险识别,他们需要选择合适的期货合约来进行对冲。例如,如果投资者担心某个商品价格下跌,他们可以选择该商品的期货合约进行对冲。

3. 建立相反的头寸:投资者需要同时建立相反的头寸来对冲风险。这意味着他们需要买入相应的合约,以抵消原有头寸的风险。

4. 监测市场波动:一旦建立了对冲头寸,投资者需要密切监测市场波动,及时调整对冲头寸的比例。这有助于保持对冲效果,并减少潜在的损失。

期货对冲的策略可以根据投资者的需求和市场状况而变化。例如,投资者可以选择全对冲策略,即建立完全相反的头寸来抵消风险。另一种策略是部分对冲,即只建立部分相反的头寸来减轻风险。选择哪种策略取决于投资者对风险的接受程度以及对市场未来走势的判断。

期货对冲的风险管理

尽管期货对冲可以帮助投资者减少风险,但仍存在一定的风险。以下是一些期货对冲的风险管理方法:

1. 监测市场风险:投资者应密切关注市场的变化,及时调整对冲头寸,以保持对冲效果。

2. 分散对冲:投资者可以使用多种期货对冲策略来分散风险。通过同时使用多个期货合约进行对冲,可以减少特定合约风险对整体投资组合的影响。

3. 控制杠杆比例:期货交易可以使用杠杆,但杠杆也会增加投资风险。投资者应谨慎使用杠杆,并控制杠杆比例,以避免过度风险。

期货对冲是一种有效的风险管理工具。通过建立相反的头寸,投资者可以减轻市场波动带来的损失风险。投资者在进行期货对冲时应谨慎,并根据自身需求和市场情况选择适当的对冲策略。这样才能最大限度地保护投资,并实现长期资本增值的目标。

相关推荐

期货期权创新思维(期货期权创新思维导图)

期货期权作为金融市场的重要组成部分,其创新发展对提升市场效率、管理风险、促进经济稳定具有重要意义。将以“期货期权创新 ...

期货停盘可以交易吗(国际期货几点停盘交易)

期货市场是一个高风险、高收益的投资领域,其交易时间受交易所规定严格限制。许多投资者对期货交易时间,特别是停盘期间是否 ...

中证500期货怎么做(中证500期货怎么买)

中证500期货是跟踪中证500指数的金融衍生品,它并非直接投资于500家公司股票本身,而是通过合约进行价格波动博弈,从而获得 ...

增糖期货保值资金惹争议(期货持仓量持续增加资金流入)

近期,国内白糖期货市场持续升温,持仓量和成交量显著增加,资金流入规模也日益庞大。这背后却隐藏着争议:究竟是真实的风险 ...

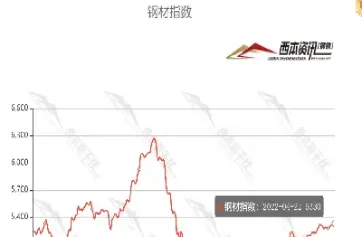

螺纹钢期货市场交易时间(螺纹钢期货上市时间)

螺纹钢期货,作为我国商品期货市场的重要组成部分,其交易时间的确定直接关系到市场参与者的交易策略、风险管理以及市场运行 ...