怎么根据期货保证金算杠杆(期货保证金杠杆效应是什么意思)

引言:

在金融市场中,期货保证金杠杆效应是一种常见的现象。了解期货保证金杠杆效应是投资者提高收益、降低风险的关键所在。本文将以人性化自然的方式,详细阐述如何根据期货保证金计算杠杆,并解释期货保证金杠杆效应的含义。

一、期货保证金的概念

在期货交易中,保证金是投资者为了参与合约交易而缴纳给经纪商的一定金额。它不同于股票市场中的保证金,它是投资者参与期货合约交易的“准入费”。期货保证金通常由一定比例的合约价值决定,例如10%或20%。期货保证金的目的是确保投资者履行合约义务,同时也为投资者提供了杠杆效应的机会。

二、期货保证金杠杆的计算方法

期货保证金杠杆是指投资者通过缴纳一部分合约价值作为保证金,可以控制更大价值的合约头寸。投资者通过杠杆可以获得更高的投资收益,但也意味着承担更大的风险。

期货保证金杠杆的计算方法如下:

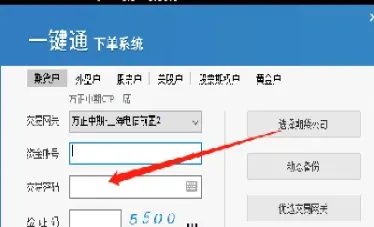

保证金杠杆 = 合约价值 / 保证金金额

例如,某期货合约的价值为10000元,投资者缴纳的保证金金额为2000元,则该合约的保证金杠杆为5。

三、期货保证金杠杆效应的意义

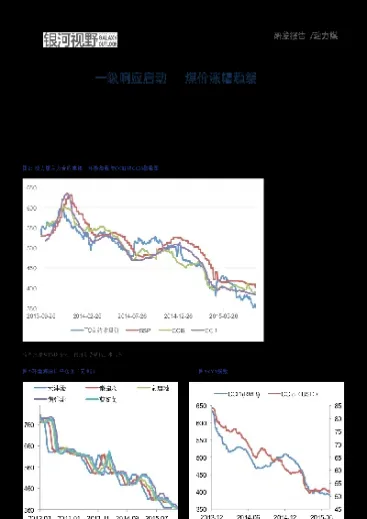

期货保证金杠杆效应意味着投资者可以通过缴纳少量的保证金参与更大价值的交易,从而提高投资收益率。假设某期货合约的保证金比例为10%,投资者缴纳10000元的保证金,就可以控制10万的合约价值。如果市场行情有利,合约价值上涨到11万元,那么投资者的收益就是1万元,相当于投资额的100%。

期货保证金杠杆效应也存在风险。如果市场行情不利,合约价值下跌,投资者的损失也会放大。投资者在进行期货交易时需要谨慎评估风险,并采取适当的风险管理措施。

四、如何合理运用期货保证金杠杆

1. 根据自身的风险承受能力确定保证金金额。投资者应根据自身的财务状况和风险承受能力,合理确定保证金金额。保证金金额过高可能无法充分发挥杠杆效应,过低则可能导致损失难以控制。

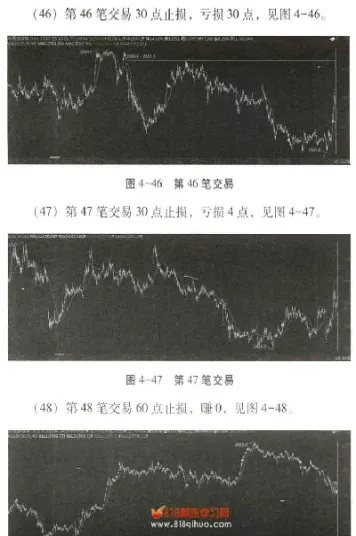

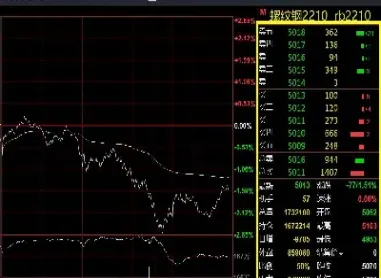

2. 设定合理的止损线。在期货交易中,设置合理的止损线可以限制损失并保护资金安全。投资者应根据市场波动性和个人风险承受能力,设定适当的止损位,及时止损以防止损失进一步扩大。

3. 学习市场分析和投资策略。投资者应该不断学习市场分析方法和投资策略,提高对市场行情的判断能力。通过科学的分析和合理的投资策略,可以提高投资决策的准确性,降低投资风险。

总结:

期货保证金杠杆效应是投资者在期货交易中利用保证金控制更大价值合约头寸的一种机制。了解如何根据期货保证金计算杠杆以及期货保证金杠杆效应的含义,对投资者进行合理的风险管理和提高投资收益至关重要。投资者应根据自身情况设定合理的保证金金额,并学习市场分析和投资策略,以提高投资决策的准确性和风险控制能力。只有在合理运用期货保证金杠杆的前提下,投资者才能够在期货交易中获得更好的投资回报。

相关推荐

增糖期货保值资金惹争议(期货持仓量持续增加资金流入)

近期,国内白糖期货市场持续升温,持仓量和成交量显著增加,资金流入规模也日益庞大。这背后却隐藏着争议:究竟是真实的风险 ...

螺纹钢期货市场交易时间(螺纹钢期货上市时间)

螺纹钢期货,作为我国商品期货市场的重要组成部分,其交易时间的确定直接关系到市场参与者的交易策略、风险管理以及市场运行 ...

镍期货晚上到几点(沪镍期货交易时间表)

镍,作为重要的工业金属,其价格波动牵动着全球经济的神经。投资者们纷纷借助期货市场来规避风险或获取利润。而对于参与沪镍 ...

期货怎么设置保护性止盈(期货怎么设置保护性止盈止损)

期货交易的高风险性众所周知,即使是经验丰富的交易员也可能遭受巨大的损失。设置合理的止盈止损策略至关重要,而其中保护性 ...

期货调整权重什么意思(期货权重是什么意思)

期货市场作为金融市场的重要组成部分,其价格波动对整个经济体系的影响不容忽视。在投资组合管理中,人们常常会使用期货来对 ...