怎么看美国期货市场(怎么看美国期货市场走势)

标题:以怎么看美国期货市场(怎么看美国期货市场走势)

本文将对如何看待美国期货市场以及其走势进行探讨。美国期货市场是全球最大的期货市场之一,对全球金融市场具有重要影响力。了解美国期货市场的走势,对投资者进行决策和风险管理至关重要。

一、基本面分析

基本面分析是研究市场供求关系、经济环境和因素等影响期货市场的因素。通过了解这些因素,可以预测市场走势和价格变动的可能性。

1. 经济数据:关注美国的经济数据对期货市场走势的影响。例如,GDP、CPI、就业数据等对市场情绪和投资者预期产生重要影响。

2. 因素:关注美国政府政策和法规变动对期货市场的影响。例如,税率变动、贸易政策等都可能引发市场波动。

3. 供求关系:关注商品的供需情况,以及天气等因素对农产品等商品的影响。供需关系的变化可能引起价格波动。

二、技术分析

技术分析是通过研究市场的历史价格和交易量数据,来预测未来市场走势的方法。以下是几种常用的技术分析工具:

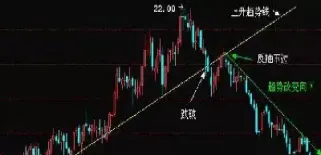

1. 趋势线:可以通过连接价格的高点或低点,来判断市场的走势方向和趋势的强度。趋势线的突破和交叉点常常是市场转向的信号。

2. 移动平均线:通过计算一段时间内价格的平均值,来剔除价格的短期波动,并辅助判断市场走势。短期移动平均线和长期移动平均线的交叉点可被视为买入或卖出信号。

3. 相对强弱指数(RSI):通过计算价格上涨和下跌的幅度和数量,来判断市场是否超买或超卖。RSI在0-100之间波动,超过70表示超买,低于30表示超卖。

三、市场情绪分析

市场情绪分析是通过观察市场参与者的情绪和行为,来预测市场走势。以下是一些常用的市场情绪指标:

1. 法人投资者持仓:关注大型机构投资者的持仓变动,以及其对市场的看法。大型机构投资者通常具有较强的市场分析能力和资源,其行为变动对市场产生一定影响。

2. 交易量和成交量:关注市场的交易量和成交量变动,以及与价格的关系。大量交易和成交量的增加可能是市场转折的信号。

3. 市场情绪指标:例如投资者信心指数、恐慌指数等,这些指标可以反映市场参与者的情绪和预期,对市场走势有一定的预测能力。

总结而言,了解美国期货市场走势需要综合基本面分析、技术分析和市场情绪分析三个方面。投资者应该保持良好的信息获取能力和风险管理意识,以做出更准确的决策。

相关推荐

美股指期货开盘时间点(美股期货指数开盘时间)

美股指期货,作为反映美国股市未来走势的重要指标,其开盘时间对于全球投资者而言至关重要。了解美股指期货的开盘时间,能够 ...

国外期货趋势方向(国外期货品种有哪些)

将探讨国外期货市场的趋势方向以及主要的期货品种。理解国际期货市场的趋势对于投资者而言至关重要,它能帮助投资者更好地把 ...

期货长线移仓成本(期货移仓成本怎么算)

期货交易中,长线持仓不可避免地会面临合约交割日的问题。由于每个期货合约都有固定的到期日,投资者需要在合约到期前进行移 ...

期货怎么判断最高低点(期货怎么看日内高低点)

期货市场波动剧烈,价格瞬息万变,精准判断最高低点是每个期货交易者梦寐以求的技能。期货价格受诸多因素影响,精确预测最高 ...

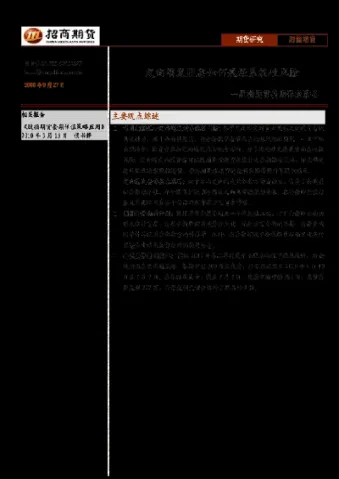

化工期货发展分析报告(化工行业期货)

: 化工行业是国民经济的重要支柱产业,其产品种类繁多,产业链长,对宏观经济波动和国际市场变化极其敏感。化工产品价格的剧 ...