如何进行期货中长线投资(期货如何做中长线)

期货是一种金融衍生品,通过合约交易买卖标的物,其价格与现货市场密切相关。期货交易通常被认为是一种短期投机工具,但事实上,期货市场也适合中长线投资。本文将详细介绍期货中长线投资的方法和技巧。

中长线投资的定义和特点

中长线投资是指投资者在相对较长的时间范围内持有某种资产,以期获得较长期的收益。相比较于短期交易和投机,中长线投资更加注重基本面分析、长期趋势和市场结构。

中长线投资的特点包括:

1. 长期持有:投资者会在较长时间内持有头寸,通常是几个月甚至几年。

2. 基本面分析:重点关注标的物的基本面因素,如供需关系、宏观经济环境等。

3. 长期趋势:追踪和利用长期趋势走势,而非短期波动。

4. 降低频繁交易:相比于短期交易,中长线投资者更少参与频繁的买卖操作。

选择适合的期货品种

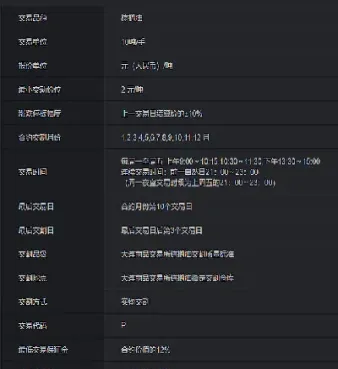

在进行期货中长线投资之前,首先需要选择适合的期货品种。不同的期货品种具有不同的特点和风险,因此需要根据投资者的背景和风险承受能力来选择。

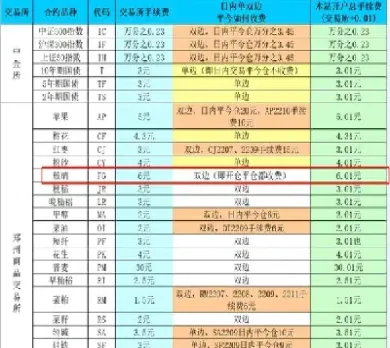

1. 研究市场:了解和研究不同期货市场的特点和行情。关注期货市场的主要品种,如原油、黄金、铜等。

2. 考虑资金规模:选择适合自己资金规模的品种,避免过大或过小的头寸。

3. 熟悉标的物:了解自己选择的期货品种的基本面和技术面因素,包括供需关系、季节性因素、政策变化等。

基于基本面和技术面的分析

中长线投资者需要综合运用基本面和技术面的分析方法,以确定期货交易的方向和时机。

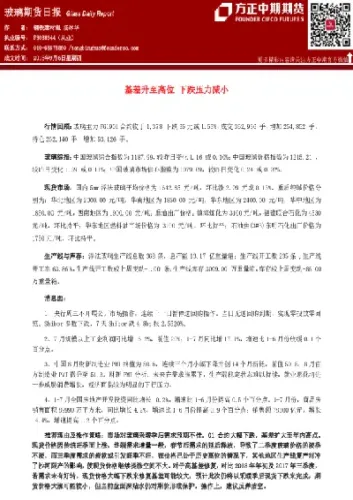

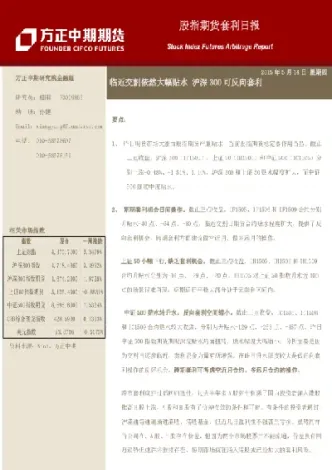

1. 基本面分析:关注市场的供需关系、宏观经济数据、政策变化等因素。例如,如果某种商品的供给短缺,需求稳定,预计价格会上涨,则可以考虑多头投资。

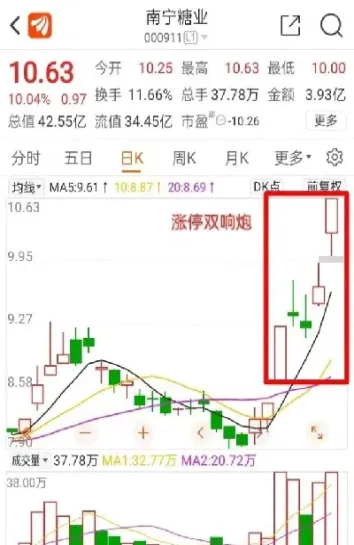

2. 技术面分析:运用图表和技术指标来分析市场的趋势和反转信号。例如,通过绘制趋势线、移动平均线和其他技术指标,识别价格的长期趋势和关键支撑阻力位。

管理风险和仓位控制

在期货中长线投资中,风险管理和仓位控制是非常重要的。以下是一些管理风险和仓位控制的方法:

1. 资金管理:合理分配资金,避免把所有的鸡蛋放在一个篮子里。建议在单个头寸中风险控制在总投资额的1-3%之间。

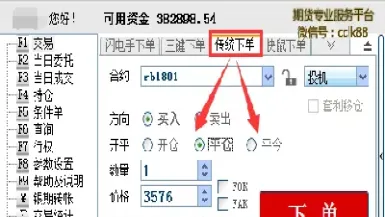

2. 止损单:设置合理的止损点位,及时平仓止损以控制亏损。避免追加保证金或抱着过大的亏损头寸。

3. 仓位控制:根据市场的波动性和自身的风险承受能力,控制合理的头寸规模。

4. 追踪止盈:设定合理的止盈点位,及时平仓以锁定利润。

期货市场并不仅仅适合短期投机和交易,中长线投资也是一种可行的策略。通过选择适合的期货品种、综合运用基本面和技术面分析、管理风险和仓位控制,投资者可以在期货市场中实现较长期的收益。投资市场存在风险,投资者应该谨慎决策,了解市场的规则和操作方式,避免盲目跟风和过度交易。

相关推荐

四大交易所期货平仓顺序(期货可以选择平仓顺序吗)

期货交易中,平仓是投资者了结持仓、锁定盈亏的关键环节。对于持有多笔同品种不同合约的期货合约,或同时持有多个品种的期货 ...

交易一手玉米商品期货手续费(玉米期货交易一手是多少)

玉米期货交易作为一种重要的风险管理工具和投资渠道,吸引着越来越多的参与者。对于初入市场的投资者来说,了解交易成本,特 ...

可可期货升至三周高位(可可期货价格影响因素)

近日,可可期货价格强势反弹,升至三周高位,引发市场关注。这一价格波动并非偶然,而是多种因素综合作用的结果。将深入探讨 ...

沪深300期货合约交割(沪深300期货合约的交易单位)

沪深300期货合约是基于沪深300指数设计的一种金融衍生品,其交易单位直接影响着投资者参与交易的成本和风险。理解沪深300期 ...

甲醇期货目前行情走势(甲醇期货行情走势)

甲醇期货价格波动受多种因素影响,呈现出复杂的走势。近期的市场表现,既受到宏观经济环境的冲击,也受到供需关系变化、政策 ...