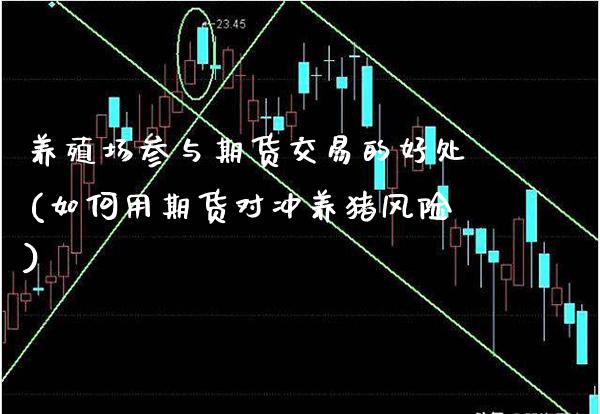

养殖场参与期货交易的好处(如何用期货对冲养猪风险)

养猪业是一个风险较高的行业,受市场价格波动、疾病和饲料成本等因素影响。期货交易是一种有效的风险管理工具,可以帮助养殖场对冲风险,稳定收益。

期货交易的原理

期货交易是一种合约,规定在未来某一特定日期以特定价格买卖一定数量的标的物(如生猪)。期货交易所交易的标的物标准化,具有可交割性。

养殖场参与期货交易的好处

1. 锁定价格

养殖场可以通过期货合约锁定生猪的未来销售价格。当生猪价格上涨时,养殖场可以通过卖出期货合约获利;当生猪价格下跌时,养殖场可以通过买入期货合约来弥补损失。

2. 降低价格波动风险

期货交易可以帮助养殖场对冲价格波动风险。通过持有与预期生猪销售量相等的期货合约,养殖场可以对冲市场价格波动的影响。

3. 提高资金周转率

期货交易是一种保证金交易,只需要缴纳一定比例的保证金即可参与交易。这可以提高养殖场的资金周转率,缓解资金压力。

4. 套期保值

养殖场可以通过期货交易进行套期保值操作。例如,养殖场可以买入生猪期货合约来对冲饲料价格上涨的风险。

5. 获取套利机会

期货交易市场提供了套利机会。养殖场可以通过分析现货市场和期货市场的价格差异,进行套利交易来获利。

如何用期货对冲养猪风险

1. 确定对冲目标

养殖场首先需要确定对冲目标,即需要对冲的风险类型。例如,养殖场可以对冲生猪销售价格风险、饲料价格风险或疾病风险。

2. 选择合适的期货合约

养殖场需要根据对冲目标选择合适的期货合约。例如,对冲生猪销售价格风险可以选择生猪期货合约。

3. 计算对冲头寸

养殖场需要计算出合适的对冲头寸,即需要买入或卖出的期货合约数量。对冲头寸应与预期生猪销售量或风险敞口相匹配。

4. 监控市场

养殖场应密切监控期货市场和现货市场的价格变化,及时调整对冲策略。

5. 平仓

当对冲目标实现时,养殖场应平仓期货合约,了结头寸。

案例分析

一家养猪场饲养了1000头生猪,计划在6个月后出售。当前生猪现货价格为15元/公斤,预计6个月后生猪价格将下跌。

为了对冲生猪销售价格风险,养殖场可以卖出1000张生猪期货合约,每张合约代表5吨生猪。

6个月后,生猪现货价格下跌至13元/公斤。养殖场通过卖出期货合约获利20万元,弥补了现货销售损失。

期货交易是一种有效的风险管理工具,可以帮助养殖场对冲风险,稳定收益。通过参与期货交易,养殖场可以降低价格波动风险、提高资金周转率、获取套利机会。养殖场应根据自身风险敞口和市场状况,合理运用期货交易进行风险管理。

相关推荐

国债期货涌金系(国债期货涌金系数怎么算)

“国债期货涌金系”指的是在我国国债期货市场上,曾一度活跃且影响力巨大的涌金系及其关联公司在国债期货交易中的操作模式和影 ...

白糖属于什么类型期货(白糖期货属于什么板块)

白糖期货,顾名思义,是以白糖为标的物的期货合约。它属于农产品期货,更具体地说,是属于软商品期货中的糖类期货。理解白糖 ...

期货的合约是实货么(期货和实货市场有关系吗)

期货合约是实物商品的标准化合约,但它本身并非实物商品。这就像一张购买商品的承诺书,而不是商品本身。期货市场与实货市场 ...

期货净值多少算高(什么是期货的净值)

期货市场风险巨大,参与者需谨慎。旨在解释期货净值的概念以及如何判断其高低,并不构成任何投资建议。任何投资决策都应基于 ...

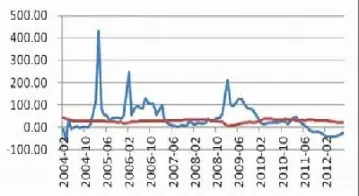

期货基差超过百分之50(期货基差多少算合理)

期货基差,指的是期货合约价格与现货价格之间的差价。它反映了市场对未来价格走势的预期,以及供需关系、仓储成本、资金成本 ...