期货交易的基础(期货交易的基础特征)

期货交易是一种金融衍生品交易,它允许交易者在未来某个特定日期以预先确定的价格买卖标的资产。期货交易具有独特的特征,使其成为风险管理和投机的重要工具。

期货交易的基础特征

1. 标准化合约

期货合约是标准化的,这意味着它们具有预先确定的交易规模、交割日期和质量规格。标准化简化了交易流程,并确保了市场参与者之间的公平竞争环境。

2. 杠杆作用

期货交易通常涉及杠杆作用,这允许交易者以相对较小的保证金控制大量标的资产。杠杆作用可以放大收益,但也增加了风险。

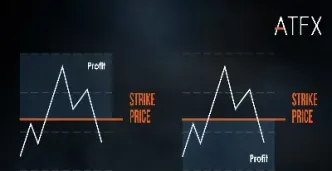

3. 双向交易

期货交易允许交易者同时买卖合约。这意味着交易者既可以做多(买入合约),也可以做空(卖出合约),从而对标的资产价格的未来走势进行投机。

4. 交割

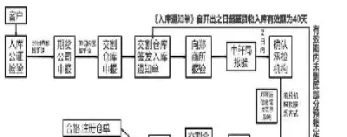

期货合约最终以标的资产的实际交割为结算。交割通常在合约到期时进行,但也可以通过平仓来避免实物交割。

5. 风险管理

期货交易可用于对冲标的资产价格波动的风险。例如,商品生产商可以使用期货合约锁定未来产品的销售价格,从而保护自己免受价格下跌的影响。

期货交易的类型

期货交易分为两大类:

1. 商品期货

商品期货以大宗商品为标的资产,例如石油、黄金、小麦和玉米。商品期货通常用于对冲价格风险或进行投机。

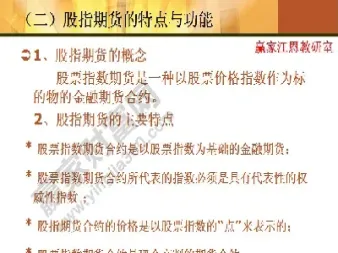

2. 金融期货

金融期货以金融工具为标的资产,例如股票指数、利率和外汇。金融期货通常用于对冲投资组合风险或进行套利交易。

期货交易的参与者

期货交易涉及多种参与者,包括:

1. 生产商和消费者

生产商和消费者使用期货合约来锁定价格并减少价格波动的风险。

2. 投机者

投机者试图通过预测标的资产价格的未来走势来获利。

3. 套利交易者

套利交易者利用不同市场上的价格差异来获利。

4. 经纪人

经纪人充当交易者和期货交易所之间的中介,执行交易并收取佣金。

5. 清算所

清算所作为交易的中央对手方,确保交易的结算和履约。

期货交易的风险

期货交易涉及以下风险:

1. 市场风险

标的资产价格的波动可能导致交易者遭受亏损。

2. 杠杆风险

杠杆作用可以放大收益,但也增加了亏损的风险。

3. 流动性风险

在市场波动或成交量低的情况下,交易者可能难以平仓或执行交易。

4. 操作风险

交易错误或技术故障可能导致亏损。

期货交易是一种复杂的金融工具,既可以提供风险管理机会,也可以带来风险。了解期货交易的基础特征、类型、参与者和风险至关重要,以便交易者做出明智的决策并最大限度地利用期货交易的潜力。

相关推荐

美国天然气期货突破前高(美国天然气期货实时行情)

美国天然气期货价格近期突破历史高位,引发市场广泛关注。这一事件不仅反映了全球能源市场供需关系的紧张态势,也对美国乃至 ...

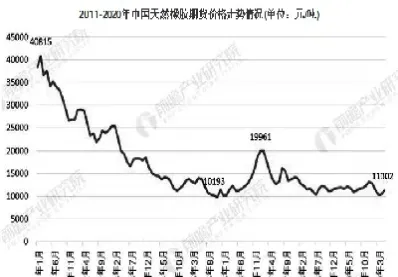

橡胶期货的费用(橡胶期货的费用包括哪些)

橡胶期货交易,如同其他金融衍生品交易一样,并非完全免费。参与其中需要承担多种费用,这些费用累积起来,会对最终的盈利产 ...

什么是期货总手(期货的总手和持仓是什么意思)

期货市场是一个充满活力和风险的市场,其中“总手”和“持仓”是两个关键指标,它们反映了市场的交易活跃度和市场参与者的持仓状 ...

期货做空后怎么出货(期货做空怎么止损)

期货交易风险极高,做空更是如此。做空是指投资者预期价格下跌,在高位卖出合约,期望在低位买回平仓获利。市场瞬息万变,做 ...

期货交易的心态和误区是什么(期货交易心态是最大的风险)

期货市场,波动剧烈,风险与机遇并存。无数投资者渴望在其中掘金,却往往铩羽而归。究其原因,并非缺乏技术分析能力或资金管 ...