期货交易的短板有哪些(期货交易的短板有哪些方面)

期货交易作为一种金融衍生品,虽然具有高杠杆、高收益的优势,但也存在一些不可忽视的短板。了解这些短板,对于投资者合理控制风险、理性投资至关重要。

1. 高杠杆风险

期货交易最大的特点之一就是高杠杆。杠杆放大收益的同时,也放大了风险。如果市场走势与预期相反,投资者可能面临巨额亏损,甚至爆仓。杠杆率越高,风险越大,投资者需要根据自身风险承受能力谨慎使用杠杆。

2. 双向交易风险

期货交易允许投资者做多(买入)和做空(卖出),这既是优势也是风险。如果市场走势符合预期,投资者可以获利;但如果市场走势相反,投资者将面临亏损。双向交易意味着投资者需要对市场有较强的判断力,否则容易出现判断失误,导致亏损。

3. 强制平仓风险

期货交易实行保证金制度,当投资者账户中的保证金不足以覆盖亏损时,交易所会强制平仓。强制平仓会导致投资者被迫在不利的价格下卖出或买入期货合约,加剧亏损。投资者需要时刻关注账户中的保证金情况,避免触发强制平仓。

4. 市场波动风险

期货市场受多种因素影响,如经济数据、事件、自然灾害等。这些因素会引起市场剧烈波动,导致期货价格大幅上涨或下跌。投资者需要对市场动态保持高度关注,及时调整交易策略,规避市场波动带来的风险。

5. 交易成本高

期货交易涉及手续费、保证金利息、滑点等交易成本。这些成本会侵蚀投资者的利润,尤其是在频繁交易的情况下。投资者需要在交易前充分考虑交易成本,避免因成本过高而影响收益。

6. 交易门槛高

期货交易需要投资者具备一定的金融知识和交易经验。对于新手投资者来说,理解期货交易的复杂规则和交易技巧有一定难度。缺乏必要的知识和经验,容易导致投资失利。投资者需要通过学习和实践,不断提高自己的交易水平。

7. 情绪化交易风险

期货交易是一种高压力的投资活动,容易引发投资者情绪化交易。当市场走势符合预期时,投资者可能过度乐观,加大仓位;当市场走势相反时,投资者可能过度悲观,恐慌性抛售。情绪化交易往往会导致投资决策失误,加剧亏损。

8. 监管风险

期货交易受到交易所和监管机构的监管。监管政策和规则的变动可能会对期货市场产生较大影响,从而影响投资者的交易策略和收益。投资者需要及时关注监管动态,调整交易策略以适应监管变化。

9. 流动性风险

期货合约的流动性是指期货合约在市场上买卖的难易程度。流动性差的期货合约,成交量较小,买卖难度较大。当投资者需要平仓时,可能面临成交困难或价格不利的风险。投资者需要选择流动性较好的期货合约,避免因流动性差而影响交易。

10. 信用风险

期货交易涉及到交易对手的信用风险。如果交易对手违约或破产,投资者可能无法收回保证金或交易利润。投资者需要选择信誉良好的交易对手,降低信用风险。

期货交易虽然具有高杠杆、高收益的优势,但同时也存在高风险、交易门槛高、监管风险等短板。投资者在参与期货交易前,需要充分了解这些短板,并根据自身风险承受能力和交易经验合理控制风险,理性投资。

相关推荐

做上海黄金期货(上海黄金期货手续费多少)

上海黄金期货交易,因其高流动性、价格透明度高以及作为避险资产的属性,吸引了越来越多的投资者参与。在参与交易之前,了解 ...

燃油期货在什么交易所(燃油期货交易规则)

燃油期货作为一种重要的能源衍生品,其交易活动对全球能源市场价格走势有着举足轻重的影响。对于投资者而言,了解燃油期货交 ...

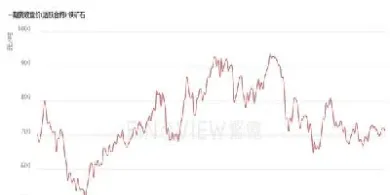

期货什么叫铁矿(期货铁矿石交易需要什么条件)

铁矿石期货,简单来说,就是一种以铁矿石为标的物的标准化合约。它允许投资者在未来某个特定日期以约定价格买卖铁矿石,从而 ...

上海期货铜交易(上海期货铜的交割日是几号)

上海期货交易所(SHFE)的铜期货合约,是国内乃至亚洲地区重要的铜价风向标,其交易活跃度高,参与者众多。了解上海期货铜的 ...

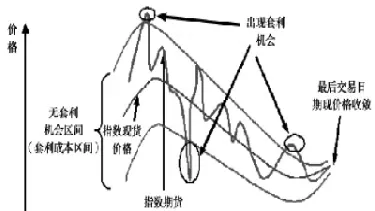

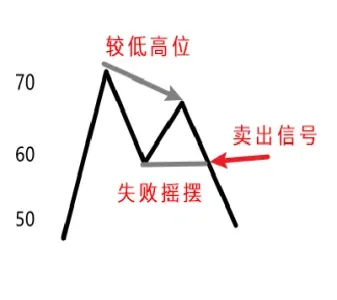

期货的摆动指数是什么意思(怎样读懂期货指数)

期货市场波动剧烈,信息复杂,投资者需要借助各种技术指标来辅助判断市场走势,从而制定合理的交易策略。其中,摆动指数(Sw ...