股指期货合约到期才可以平仓吗(股指期货合约到期怎么转仓)

股指期货合约并非只有到期日才能平仓,这是一个常见的误解。投资者可以随时在合约到期日前平仓,并非必须等到到期日才进行交易结算。 合约到期日只是合约的最终结算日,在此之前,投资者可以通过买卖来平仓,即买入与持仓合约数量相等的相反方向的合约,从而抵消持仓,结束交易。 而“转仓”则是指在合约到期前,将持有的即将到期的合约平仓,再开仓与其对应的下一期合约的过程。 中的说法是不准确的。 将详细解释股指期货合约的平仓和转仓机制。

股指期货合约的平仓机制

股指期货合约的平仓,是指投资者通过反向操作来了结其持有的期货合约。例如,投资者持有1手多单(买入),可以通过卖出1手相同合约来平仓;反之,持有1手空单(卖出),则可以通过买入1手相同合约来平仓。平仓操作的本质是将买入和卖出数量相等,从而抵消掉之前的持仓。 平仓可以在任何交易日进行,只要市场开放,投资者就可以根据自身情况和市场行情随时平仓,并不受限于合约到期日。 需要注意的是,平仓会产生盈亏,盈亏的计算方式取决于合约的买入价格、卖出价格以及合约乘数等因素。 平仓的及时性对于风险管理至关重要,能够帮助投资者锁定利润或减少损失。

股指期货合约到期日的交割与强制平仓

虽然投资者可以在到期日前随时平仓,但合约到期日仍然是一个重要的节点。 对于未平仓的合约,交易所会进行强制平仓。 强制平仓是指交易所根据到期日的结算价,自动对投资者未平仓的合约进行平仓。 这通常发生在合约到期日的最后交易时段。 强制平仓的价格由交易所根据市场行情决定,投资者无法干预,这可能导致投资者面临比自行平仓更大的损失。 为了避免强制平仓带来的风险,投资者应该在到期日前及时平仓或进行转仓操作。

股指期货合约的转仓机制

由于股指期货合约具有到期日,为了持续进行投资,投资者需要在合约到期前进行转仓。 转仓是指将即将到期的合约平仓,然后开仓下一期合约的过程。 这需要投资者对市场行情进行判断,选择合适的时机进行平仓和开仓。 转仓并非简单的平仓和开仓,它需要考虑市场波动风险、交易成本以及时间成本等因素。 一个成功的转仓操作需要投资者具备一定的市场分析能力和风险管理能力。

转仓的时机选择与风险管理

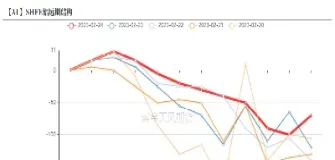

选择合适的转仓时机是成功转仓的关键。 过早转仓可能会错过市场上涨的机会,而过晚转仓则可能面临到期日强制平仓的风险。 投资者需要根据市场行情和自身风险承受能力来选择合适的转仓时机。 一些投资者会选择在合约到期日前几日进行转仓,以避免市场波动过大带来的风险。 其他投资者则可能根据技术指标或基本面分析来选择转仓时机。 无论选择何种时机,都需要做好风险管理,例如设置止损点,以控制潜在的损失。 同时,投资者也需要关注交易成本,例如手续费和滑点,这些成本会影响最终的投资收益。

不同类型投资者的转仓策略

不同的投资者根据其投资目标和风险承受能力,会采取不同的转仓策略。 例如,一些保守型投资者可能会选择在合约到期日前较早进行转仓,以降低风险。 而一些激进型投资者则可能选择在合约到期日附近进行转仓,以追求更高的收益。 一些投资者还会采用跨期套利等策略来降低转仓风险。 投资者应该根据自身情况选择合适的转仓策略,并进行充分的风险评估。

平仓与转仓的协调配合

股指期货合约的平仓和转仓是两个紧密相关的概念。 平仓是结束期货合约交易的必要步骤,而转仓则是为了持续进行投资而进行的平仓和开仓操作。 投资者需要根据市场行情和自身情况,合理安排平仓和转仓,以最大限度地降低风险,并获得理想的投资收益。 记住,及时平仓是规避风险的关键,而有效的转仓策略则能帮助投资者在市场中长期生存和获利。 投资者在进行股指期货交易时,应充分了解平仓和转仓的机制,并学习相关的风险管理技巧,才能在市场中立于不败之地。

相关推荐

2000年大豆期货(2003年大豆期货行情走势)

旨在探讨2000年种植的大豆及其对应的期货合约在2003年的价格走势。 需要注意的是,大豆期货合约并非以种植年份直接命名,而 ...

股指期货合约到期才可以平仓吗(股指期货合约到期怎么转仓)

股指期货合约并非只有到期日才能平仓,这是一个常见的误解。投资者可以随时在合约到期日前平仓,并非必须等到到期日才进行交 ...

原油期货价格可能将进一步上涨(原油期货价格可能将进一步上涨吗)

原油期货价格近期波动剧烈,引发市场广泛关注。全球经济复苏、地缘紧张局势以及OPEC+减产政策等因素共同作用,使得原油价格 ...

国内商品期货的结算价(国内商品期货实时行情)

国内商品期货市场是重要的价格发现机制和风险管理工具,其核心在于期货合约的交易和结算。而理解期货合约的结算价,对于参与 ...

连豆油期货再次转弱(春节后豆油期货分析)

春节假期过后,国内商品市场整体表现较为沉闷,其中连豆油期货价格再次转弱,延续了节前弱势震荡的态势。这与市场预期中的节 ...