期货对冲合约指什么(股指期货合约对冲什么风险)

期货市场发展至今,已成为重要的金融衍生品市场,为投资者提供了一系列风险管理工具。其中,“对冲”是期货市场最为核心的功能之一。而“期货对冲合约”指的是利用期货合约来降低或消除现货市场风险的交易策略。将详细阐述期货对冲合约的概念,并重点探讨股指期货合约如何对冲各种风险。

什么是期货对冲合约?

期货对冲是指投资者在现货市场上持有某种资产(例如股票、商品等),为了规避价格波动风险,在期货市场上进行与现货市场持仓方向相反的交易,以此来抵消现货价格变动带来的潜在损失。简单来说,就是“先买后卖”或“先卖后买”。 如果投资者担心现货价格下跌,就会在期货市场上买入期货合约;反之,如果担心现货价格上涨,就会在期货市场上卖出期货合约。当现货价格发生变动时,期货合约的盈亏可以部分或全部抵消现货市场的盈亏,从而达到对冲风险的目的。 期货对冲合约本身并不是一种特定的合约类型,而是指利用任何一种期货合约进行的对冲操作。其效力取决于合约的标的物与现货资产的匹配程度以及合约到期日的选择。

股指期货合约:对冲股市风险的利器

股指期货合约是以股票指数为标的物的期货合约,例如沪深300股指期货、中证500股指期货等。它们追踪特定股票指数的价格波动,为投资者提供了对冲股票投资风险的有效工具。通过买卖股指期货合约,投资者可以对冲股票投资组合面临的系统性风险,例如市场整体下跌或上涨带来的风险。 与直接买卖股票相比,股指期货合约具有更高的杠杆率,这意味着可以用较少的资金控制更大的风险敞口,但同时也意味着更高的风险。 合适的股指期货对冲策略可以有效降低投资组合的波动性,提高投资收益的稳定性。

股指期货合约对冲哪些风险?

股指期货合约可以对冲多种与股票市场相关的风险,主要包括:

- 市场风险(系统性风险):这是指由于整体市场环境变化(例如经济衰退、政策调整等)导致的股票价格普遍下跌的风险。股指期货合约能够有效对冲这种系统性风险,因为其价格与整体市场走势高度相关。

- 利率风险:利率变化会影响股票估值及投资者的投资行为,从而影响股票价格。股指期货合约可以作为一种工具,帮助投资者管理利率变化带来的风险。

- 汇率风险:对于跨国公司或投资国际股票的投资者,汇率波动会影响其投资收益。如果股指期货合约的标的指数包含国际成分股,则其价格也会受到汇率波动的影响,可以通过适当的策略进行对冲。

- 操作风险:这指的是由于交易错误、系统故障或其他意外事件导致的投资损失。尽管股指期货合约本身并不能直接对冲操作风险,但通过合理的风险管理和交易策略,可以降低操作风险对投资组合的影响。

股指期货对冲策略的种类

股指期货对冲策略并非一成不变,需要根据投资者的风险偏好、市场环境和投资目标进行灵活调整。常见的几种对冲策略包括:

- 完全对冲: 投资者持有现货股票组合的头寸,并在期货市场建立等值的反向头寸。理论上,这种策略可以完全消除现货股票的价格波动风险,但实际上由于期货合约与现货指数之间存在基差等因素,完全对冲很难实现。

- 部分对冲: 投资者只在期货市场建立部分反向头寸,以降低但并非完全消除现货股票的价格波动风险。这种策略在风险和收益方面取得平衡,更符合大多数投资者的实际需求。

- 动态对冲: 这种策略需要根据市场情况不断调整期货头寸,例如当市场波动加剧时增加对冲比例,反之减少对冲比例。动态对冲需要持续的市场监测和灵活的应对能力。

股指期货对冲的局限性

虽然股指期货合约是有效的风险管理工具,但仍存在一定的局限性:

- 基差风险: 期货合约价格与现货指数价格之间存在差异,即基差。基差的波动会影响对冲效果。如果基差大幅度变化,可能会导致对冲失败,甚至造成额外的损失。

- 交易成本: 期货交易需要支付手续费、保证金等费用,这些成本会降低对冲策略的收益。

- 市场流动性: 在市场流动性较差的情况下,可能难以快速平仓,从而面临更大的风险。

- 合约到期日风险: 股指期货合约有到期日,到期前需要平仓或展期,这也会带来一定的风险和成本。

投资者在使用股指期货进行对冲时,需要充分了解其风险和局限性,并根据自身情况选择合适的策略和风险管理措施。

总而言之,期货对冲合约,特别是股指期货合约,为投资者提供了有效管理风险的工具。但投资者需谨慎操作,充分了解其原理、策略和风险,并根据自身情况制定合理的投资计划,才能充分利用期货市场降低投资风险,提高投资收益。 任何投资都存在风险,切勿盲目跟风,建议投资者在进行期货交易前咨询专业人士的意见。

下一篇

已是最新文章

相关推荐

期货界面快捷平仓功能如何使用(期货显示只可平仓怎么回事)

期货交易的快节奏特性要求交易者能够快速、高效地进行操作,其中平仓是至关重要的环节。快捷平仓功能的熟练运用,能够帮助投 ...

股指期货平仓价是怎么计算的(股指期货平仓是什么意思)

股指期货平仓,简单来说就是指投资者将先前持有的股指期货合约卖出(多头平仓)或买入(空头平仓)的行为,从而结束该合约的 ...

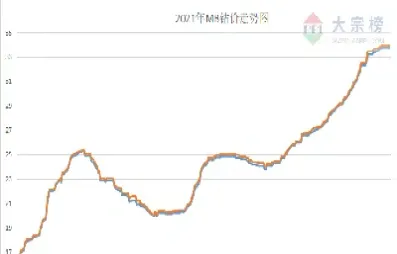

期货原油涨价铂金会降价吗(期货石油上涨了吗)

近年来,大宗商品价格波动频繁,投资者密切关注各种商品之间的关联性。原油作为全球最重要的能源商品之一,其价格波动会对其 ...

期货历史数据动态回放(期货怎么查询库存数据)

期货交易的魅力在于其高杠杆、高风险和高收益的特性。要成功进行期货交易,深入了解市场行情、掌握有效的交易策略至关重要。 ...