期货存在的意义与实体(期货的意义在哪里)

期货市场,一个看似神秘而复杂的金融领域,却在现代经济体系中扮演着举足轻重的角色。它并非仅仅是投机者的游戏场,更是风险管理的工具,价格发现的机制,以及资源配置的枢纽。理解期货的意义,需要深入探讨其存在的根本原因及其对实体经济的深远影响。期货的意义并不在于其本身,而在于它为参与者提供的功能和价值,以及它对整个经济体系所带来的积极作用。它通过一系列的机制,实现了风险转移、价格发现和资源优化配置,最终促进经济的稳定与发展。接下来我们将从几个角度深入探讨期货的意义所在。

风险管理:规避价格波动带来的不确定性

期货市场最核心的意义在于其强大的风险管理功能。生产商、消费者、贸易商等市场参与者,都面临着商品价格波动的风险。例如,一个农民种植小麦,面临着未来小麦价格下跌的风险,这可能导致其辛苦一年的劳动付诸东流。而一个面粉厂则担心未来小麦价格上涨,增加生产成本,影响其盈利能力。期货合约则为这些参与者提供了一种有效的风险对冲工具。他们可以通过在期货市场上进行套期保值交易,锁定未来的价格,从而将价格波动带来的风险转移给愿意承担风险的另一方。例如,农民可以在小麦播种后,在期货市场上卖出与自己产量相对应的期货合约,锁定未来的小麦价格。即使未来小麦价格下跌,农民仍然可以按照合约价格出售小麦,保障自己的收益。反之,面粉厂也可以在期货市场上买入小麦期货合约,锁定未来的小麦成本,规避价格上涨的风险。

价格发现:透明高效的价格形成机制

期货市场是一个高度透明和液化的市场,大量的买入和卖出订单构成了一个动态的价格发现机制。期货价格反映了市场对未来商品供求关系的预期,是未来现货价格的预测指标。这种价格发现机制比传统的依靠供求关系的市场调节更加高效和准确。期货价格能够提前反映市场供求变化、宏观经济政策变化和重大事件的影响,为市场参与者提供重要的决策信息,使他们能够更有效地调整生产计划、库存管理和投资策略。例如,如果一个地区的某种农作物出现歉收,期货价格会迅速上涨,预示着未来现货价格也将上涨,从而引导市场参与者提前做好应对准备,避免出现供求失衡的情况。

资源配置:优化资源的利用效率

期货市场通过价格信号引导资源的有效配置。当某个商品的期货价格上涨时,表明市场对该商品的需求增加,这将刺激生产商增加该商品的产量,同时也会吸引资源流向该行业。反之,当期货价格下跌时,则表明市场对该商品的需求减少,生产商会减少产量,资源也会逐渐流向其他行业。这种价格机制能够引导资源向更有需求的领域流动,提高资源利用效率,避免资源浪费。例如,如果某种金属的期货价格持续上涨,表明市场对该金属的需求强劲,这将吸引资金和技术投入到该金属的开采和冶炼领域,刺激生产和供应的增加。

促进市场流动性:提高交易效率

期货市场的高流动性有助于提高交易效率。期货合约的标准化和规范化,以及交易所提供的交易平台和清算机制,使得交易更容易、更快捷、更安全。这不仅降低了交易成本,也提高了市场效率。大量的买卖双方聚集在交易所,保证了市场的高流动性,参与者可以随时买卖期货合约,锁定或转移风险,提高对市场的反应速度和适应能力。

宏观经济调控:为政府提供政策参考

期货市场的价格信息也为政府的宏观经济调控提供参考。期货价格的波动能够反映出市场对未来经济形势的预期,以及对政府政策的反应。政府可以通过监测期货市场的价格波动,了解市场运行状况以及潜在的风险,从而采取相应的宏观调控措施,例如调整货币政策,引导市场预期,稳定市场价格。

促进产业发展:完善产业链上下游协同

期货市场的发展能够促进产业链上下游企业间的协同发展。通过期货合约的交易,产业链上下游企业可以进行风险对冲,锁定价格,从而建立更加稳定的合作关系。这有助于改善产业链的效率和稳定性,促进产业的健康发展。例如,一家钢铁企业可以利用期货市场对冲铁矿石价格风险,而其下游的汽车制造企业也可以利用期货市场对冲钢材价格风险,从而有效降低整个产业链的风险,并促进产业链的协同发展。

期货市场的意义远不止是投机交易,其核心价值在于风险管理、价格发现、资源配置以及对宏观经济的积极影响。深入理解期货的这些功能,才能更好地认识其在现代经济体系中的重要地位,并充分发挥其在促进经济稳定和发展方面的作用。 期货,并非虚无缥缈的金融工具,而是实体经济的坚实支撑。

相关推荐

上海锌合金期货走势图(上海期货锌锭价格行情最新走势)

将详细解读上海锌合金期货的走势图,分析上海期货交易所锌锭价格的最新行情及走势,并探讨影响其价格波动的关键因素。 中的 ...

最全股指期货指数在哪看(怎么查股指期货数据)

股指期货,作为金融市场中重要的衍生品工具,其行情数据对于投资者来说至关重要。 了解股指期货指数的实时行情、历史数据以 ...

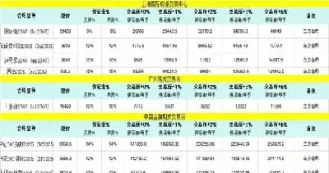

股指期货与a股关系(股指期货和期权的区别)

股指期货和A股市场的关系密不可分,它既是A股市场风险管理的重要工具,也是推动市场发展、提升市场效率的重要力量。股指期货 ...

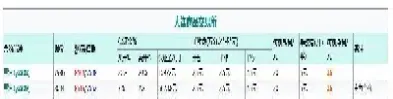

黄金期货一手多少提成(黄金期货一手多少保证金)

黄金期货交易作为一种高杠杆、高风险、高收益的投资方式,吸引了众多投资者参与。对于初入市场的投资者来说,了解黄金期货交 ...

eg期货是什么的原材料(eg期货是什么意思)

EG期货,全称乙二醇期货,其标的物是乙二醇(Ethylene Glycol,简称EG)。要理解EG期货是什么,首先必须了解乙二醇是什么以 ...