期货到底有货吗(期货到底比股票难在哪里)

期货市场,一个充满机遇与挑战的金融领域,常常让投资者望而却步。其神秘性,很大程度上源于对“期货到底有没有货”以及“期货比股票难在哪里”这两个核心问题的困惑。将深入探讨这两个问题,揭开期货市场的神秘面纱。

我们需要明确一点:期货合约本身并不代表实际的商品或资产所有权。 期货交易的标的物可以是各种各样的商品,例如黄金、原油、农产品,也可以是金融工具,例如股票指数、利率等等。但投资者买卖的并非这些实物商品本身,而是对未来某个时间点商品价格的约定。 你可以理解为,期货合约是一张“承诺”,承诺在未来某个日期以约定价格买卖某种商品。 所以,说期货“有货”并不准确,更准确地说,期货交易的是对未来价格的预期。 这与股票交易有本质区别,股票代表公司所有权,而期货交易的是对未来价格的预测和风险管理。

期货交易的本质:风险对冲与投机

期货交易的本质在于风险管理和投机。对于生产商或贸易商来说,期货市场提供了一个有效的风险对冲工具。例如,一个农民种植了大量的玉米,担心未来玉米价格下跌导致亏损,他可以通过卖出玉米期货合约来锁定未来的玉米价格,从而规避价格波动风险。 而对于投机者来说,期货市场则提供了一个高杠杆、高收益、高风险的投资平台。他们可以通过预测未来价格的走势,进行多空操作来获取利润。 这种风险对冲和投机的双重属性,使得期货市场既复杂又充满挑战。

期货比股票难:杠杆放大风险

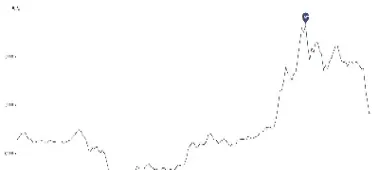

期货市场与股票市场相比,最大的区别在于杠杆。股票交易通常需要全额资金购买股票,而期货交易则采用保证金制度,只需支付少量保证金即可进行交易。 这极大地放大了投资收益和风险。 例如,你用1万元保证金购买了价值10万元的期货合约,如果价格上涨10%,你的收益将达到1万元,相当于100%的收益率。 但如果价格下跌10%,你的损失也将达到1万元,同样是100%的损失率。 这种高杠杆特性,使得期货交易的风险远高于股票交易,稍有不慎便可能造成巨额亏损。 对于缺乏风险控制能力的投资者来说,期货市场无疑是一个充满危险的“陷阱”。

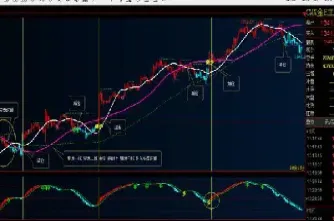

期货比股票难:技术分析的重要性

在股票市场中,基本面分析(例如公司的财务状况、行业前景等)占据着重要的地位。虽然技术分析在股票市场也有一定作用,但基本面分析往往更能决定股票的长期走势。 在期货市场中,技术分析的重要性则被显著放大。 由于期货合约的期限较短,市场波动剧烈,基本面因素的影响相对较弱,而技术分析,例如图表分析、指标分析等,则可以帮助投资者更好地把握市场趋势,预测价格波动。 掌握熟练的技术分析技巧,对于期货交易的成功至关重要。 这对于许多投资者来说,是一个巨大的学习曲线。

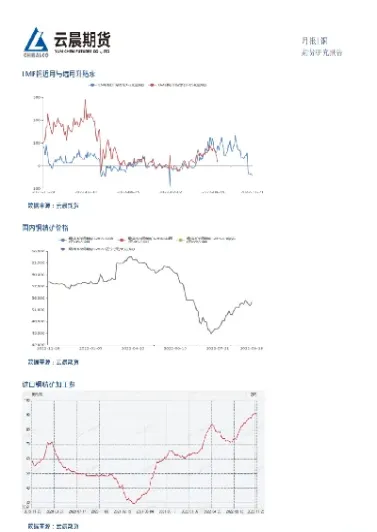

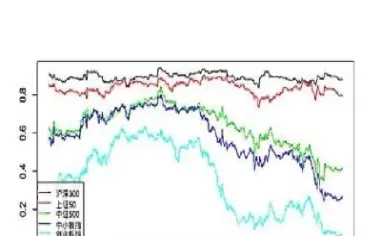

期货比股票难:市场波动剧烈,信息不对称严重

期货市场的价格波动通常比股票市场更加剧烈。 这与期货合约的期限较短、杠杆较高以及市场参与者的投机行为有关。 剧烈的价格波动增加了交易的风险,也对投资者的风险承受能力提出了更高的要求。 期货市场的信息不对称也比较严重。 一些大型机构投资者往往拥有更先进的信息和技术手段,这使得他们在市场竞争中占据优势。 对于普通投资者来说,获取及时准确的信息,并做出正确的判断,是一项极具挑战的任务。

期货比股票难:需要更强的风险管理能力

由于期货交易的高杠杆特性和剧烈的价格波动,风险管理在期货交易中显得尤为重要。 投资者需要制定严格的风险控制策略,例如设置止损点、控制仓位、分散投资等,以降低交易风险。 缺乏有效的风险管理,即使是经验丰富的投资者,也可能在期货市场中遭受巨额亏损。 建立一套完善的风险管理体系,并严格执行,是期货交易成功的关键。

期货比股票难:需要更专业的知识和技能

期货交易需要投资者具备更专业的知识和技能。 这包括对期货合约的理解、技术分析方法的掌握、风险管理策略的制定以及市场行情的分析等。 与股票交易相比,期货交易的学习成本更高,需要投资者投入更多的时间和精力进行学习和实践。 仅仅依靠简单的经验和直觉,在期货市场中很难获得成功。 持续学习和不断提升自身专业技能,是期货投资者必备的素质。

总而言之,期货交易并非简单的“博”,而是一项需要专业知识、技能和风险管理能力的复杂投资活动。 它与股票交易有着本质的区别,其高杠杆、高风险和技术分析的重要性,都使得期货交易比股票交易更具挑战性。 投资者在进入期货市场之前,务必充分了解其风险,并做好充分的准备。 切勿盲目跟风,以免造成不可挽回的损失。

相关推荐

期货快到期是不是会(期货快到期会卖不出去吗)

期货合约与现货交易不同,它本身是一种标准化合约,约定在未来的特定日期交割一定数量的某种商品或资产。临近交割日,也就是 ...

期货中主力抄底(期货抄底长线持有)

期货市场波动剧烈,充满风险与机遇。对于普通投资者而言,把握市场方向,选择合适的时机入场至关重要。“主力抄底”指的是市场 ...

股指期货手续费怎么样算(股指期货交易手续费多少)

股指期货交易手续费是投资者参与股指期货市场必须了解的重要组成部分,它直接影响着投资者的交易成本和最终收益。 许多投资 ...

白银期货涨跌停幅度(白银期货涨停是几个点)

白银期货作为一种重要的金融衍生品,其价格波动受多种因素影响,波动幅度相对较大。了解白银期货的涨跌停幅度对于投资者进行 ...

恒指期货结算日相关股票(恒指期货结算日相关股票有哪些)

恒生指数期货合约的结算日,对于投资者来说是一个至关重要的日子。因为在结算日,期货合约必须进行交割,这涉及到大量的资金 ...