期货交易周期怎么定义(期货周期指什么)

期货交易周期,并非指单笔交易的持仓时间,而是指某一特定期货合约从上市交易到最后结算交割的整个时间段。它代表着合约的有效生命周期,涵盖了从合约诞生到最终失效的全过程。理解期货交易周期对于投资者制定交易策略、规避风险至关重要。因为不同的周期对应着不同的市场波动性和风险特征,投资者需要根据自身情况选择合适的合约和交易策略。 一个合约的周期结束后,该合约将不再进行交易,期货交易者需要平仓或进行实物交割。 准确理解期货周期,才能更好地参与期货市场交易。

期货合约的上市与到期

期货合约的周期始于其上市交易日,终止于其到期日(交割日)。每个期货合约都有预先设定的上市日期和到期日期。上市日期是指合约开始在交易所进行交易的日期,交易者可以从这一天开始买入或卖出该合约。到期日则是合约停止交易,必须进行交割或平仓的日期。 不同种类的期货合约,其上市和到期时间安排有所不同,通常与商品的生产、消费季节或行业惯例相关。例如,农产品期货合约的到期日通常安排在该农产品的收获季节,以方便实物交割;而金融期货合约的到期日则可能更灵活,根据市场需求而定。 投资者在选择交易合约时,必须仔细查看合约的上市日期和到期日期,以避免错过交易机会或面临到期交割的压力。

期货交易周期的类型及特点

期货交易周期并非一成不变,不同交易所、不同商品的合约周期长度各有不同。我们可以从几个维度来理解期货交易周期的类型:

- 按合约期限划分:最常见的期货合约期限有月合约、季合约、半年合约和年度合约等。月合约期限最短,通常是一个月;季合约为三个月;半年合约为六个月;年度合约则为一年。合约期限越长,价格波动风险越大,但同时也可能带来更高的潜在收益。 当然也有更短的,如日内合约等,但这类合约的交易更注重短线投机。

- 按商品属性划分:不同商品的期货合约周期也存在差异。例如,农产品期货合约由于受季节性影响较大,其合约期限通常较短;而金属期货合约由于供需关系相对稳定,其合约期限则可能较长。

- 按交易所规定划分:不同的交易所对于同一商品的期货合约期限设置也可能不同,投资者需要根据具体交易所的规则来选择合约。

理解这些不同类型周期的特点,对于选择合适的交易策略至关重要。例如,短周期合约更适合短线交易者,而长周期合约则更适合中长线投资者。

期货交易周期与交易策略的关系

期货交易周期对交易策略的选择有着直接的影响。不同的交易策略适用于不同的期货交易周期。

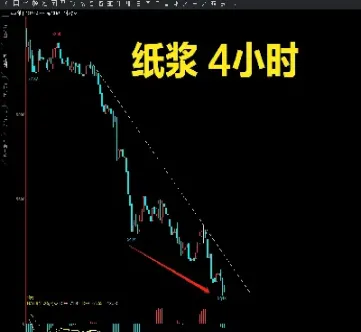

- 短线交易:短线交易通常选择近期合约,例如月合约甚至更短期的日内合约,以抓住短期价格波动带来的利润。短线交易需要投资者具备敏锐的市场判断能力和快速的反应速度,同时也面临着较高的风险。

- 中线交易:中线交易通常选择季度合约或半年合约,以把握中期市场趋势。中线交易需要投资者对市场的基本面和技术面进行深入分析,并具备一定的风险承受能力。

- 长线交易:长线交易通常选择年度合约,甚至跨年度合约,以追求长期投资收益。长线交易需要投资者具备较强的风险控制能力和较长的投资视野。

投资者需要根据自身的风险承受能力、资金状况和交易经验选择合适的交易周期和交易策略,切勿盲目跟风。

期货交易周期与风险管理

期货交易周期与风险管理密切相关。较短周期的合约价格波动剧烈,风险相对较高,但潜在收益也较高;较长周期的合约价格波动相对平缓,风险相对较低,但潜在收益也相对较低。 投资者必须根据自身风险承受能力选择合适的合约期限。 有效的风险管理措施,例如设置止损位、设置止盈位、分散投资等,对于降低期货交易风险至关重要,无论选择何种交易周期都应该重视风险管理。

如何选择合适的期货交易周期

选择合适的期货交易周期需要综合考虑多个因素:

- 自身的风险承受能力:风险承受能力较低的投资者应选择较长周期的合约,以降低风险;风险承受能力较高的投资者可以选择较短周期的合约,以追求更高的收益。

- 交易经验:经验丰富的投资者可以更好地把握市场波动,可以选择较短周期的合约;经验不足的投资者应选择较长周期的合约,以积累经验。

- 市场行情:在市场波动较大的时期,可以选择较短周期的合约以抓住机会;在市场波动较小的时期,可以选择较长周期的合约以降低风险。

- 交易目标:不同的交易目标需要选择不同的交易周期。例如,追求短期收益可以选择短周期合约;追求长期投资收益可以选择长周期合约。

没有绝对适合所有人的期货交易周期,投资者需要根据自身情况和市场环境做出最优选择。

期货周期与交割

期货合约到期日是合约的最终结算日,交易者必须在到期日前进行平仓(卖出多单或买入空单,从而对冲掉持有的合约)或进行实物交割(实际交付标的物)。实物交割相对复杂,需要进行仓储、运输等一系列操作,通常只有少数专业投资者会选择实物交割。大部分投资者会选择在到期日前平仓,以避免实物交割的麻烦和风险。 理解期货周期对于平仓操作的时机选择至关重要。 提前规划平仓策略,避免因错过平仓时机而承担不必要的风险,是每个期货交易者都必须重视的问题。

上一篇

下一篇

已是最新文章

相关推荐

期货交易周期怎么定义(期货周期指什么)

期货交易周期,并非指单笔交易的持仓时间,而是指某一特定期货合约从上市交易到最后结算交割的整个时间段。它代表着合约的有 ...

期货适合积少成多吗(期货适合长线持有吗)

期货市场以其高杠杆、高风险、高收益的特点而闻名,吸引了众多投资者。对于普通投资者而言,一个最基本的问题始终萦绕心头: ...

美国黄金期货期货期货(美国黄金期货期货期货实时行情)

“美国黄金期货期货期货实时行情”乍一看冗余且令人费解。实际上,它指的并非某种嵌套的期货合约,而是强调了获取美国黄金期货 ...

期货收盘不卖怎么算(期货收盘了还能设止损吗)

期货交易与股票交易不同,其交易时间是有限制的,并非全天候交易。当交易日结束,期货合约进入收盘状态后,投资者面临着持仓 ...